- 文章正文

- 我要评论(0)

存单变保单? 小心埋伏在银行门口电话背后陷阱

来源: 国际金融报 2018-07-10 16:29在现实生活中,混淆产品类型、夸大产品收益、隐瞒产品情况等是最常见的三类销售误导行为。

据记者了解,在现实生活中,混淆产品类型、夸大产品收益、隐瞒产品情况等是最常见的三类销售误导行为。而银行、保险机构因此类原因收到罚单的情况并不鲜见。

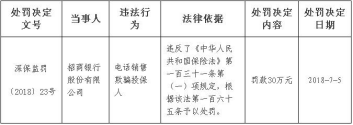

7月9日,银保监会官网公布的一则行政处罚决定书显示,招商银行因电话销售欺骗投保人,被罚30万元。

据《国际金融报》记者了解,在现实生活中,混淆产品类型、夸大产品收益、隐瞒产品情况等是最常见的三类销售误导行为。而银行、保险机构因此类原因收到罚单的情况并不鲜见。

险企推销员“变相”进驻银行

“存单”、“保单”傻傻分不清楚!

2018年第一个工作日,原保监会福建监管局对民生人寿保险公司连下5张罚单,直指该保险公司欺骗投保人,在介绍民生富贵鑫禧年金保险产品时,混淆保险与银行存款的概念等违法行为,并对该保险公司及涉事人员处罚总计81万元罚款。据悉,仅此一例,涉及的保单就有29件,保费收入达到了151万元。

6月6日,银保监会通报了一起银行保险销售误导典型案例。2016年,50多岁的内蒙古农民王某发揣着500万元的拆迁款,想存进中国银行,文化水平不高的王某发在穿着银行服装的工作人员及银行行长的言语及利益引导下,买了一款银行的“理财产品”,工作人员承诺这款产品“没有任何风险,年底肯定能拿到27.5万元的利息”。然而,到了2018年1月,王某发拿着银行寄过来的“存单”去银行取钱时才被告知,他买的根本不是中国银行的产品,而是一份阳光人寿保险公司的商业保险。最终,在艰难的“以命维权”之后,王某最终拿回了本金和承诺的27.5万元的利息补偿。

银保监会调查发现,阳光人寿保险公司呼和浩特中心支公司工作人员王某君在销售该保险产品时所宣称的保险期间和年化收益率等内容与保险合同规定严重不符,欺骗投保人;中国银行呼和浩特市呼和佳地支行允许保险公司工作人员王某君驻点销售、参与银行代理保险销售工作和“双录”工作,违反了相关监管法律法规。

针对上述违法违规行为,银保监会依法对责任机构及相关责任人员作出行政处罚。责令阳光人寿保险公司呼和浩特中心支公司改正、停止接受银行代理新业务1年并处罚款60万元;对阳光人寿保险公司内蒙古分公司总经理吴某给予警告并处罚款5万元、总经理助理张某给予警告并处罚款5万元,对阳光人寿保险公司呼和浩特中心支公司副总经理李某给予警告并处罚款3万元、撤销任职资格。责令中国银行内蒙古分行改正,责令中国银行呼和浩特地区所有机构停止接受代理保险新业务1年,责令中国银行呼和浩特市呼和佳地支行改正并处罚款30万元;对中国银行内蒙古分行副行长高某胜给予警告并处罚款3万元,对中国银行呼和浩特市中山 支行副行长李某栋给予警告并处罚款5万元,对中国银行呼和浩特市呼和佳地支行行长杨某给予警告并处罚款5万元。

一位保险公司内部人士透露,保险公司推销员变相进驻银行的情况,是相当寻常的做法。

在记者问及这种操作的合规性时,他告诉记者,“哪怕进不了大门,大门口总是可以的,保险公司的人和银行职员一样穿着西装,有些人会以为是银行的大堂经理之类的。谈得差不多后,再进银行细聊或是打着理财产品需要在专门地方签约的名义,找个地方签了就行。”

据上述内部人士介绍,保险销售人员往往会以高收益、附赠保险以及其他产品作为诱饵,将保险伪装成银行的理财产品,引诱消费者购买下保险产品。“一般老年人是重点注意对象。”该内部人士透露,“不仅仅是保险,据我所知,有些P2P理财公司也有类似做法。”

五步防范销售误导风险

然而,早在2010年,银监部门就明确要求“不得将保险产品与储蓄存款、基金银行理财产品混淆出售”。同时作出了“商业银行不得允许保险公司人员派驻银行网点”的要求。

但另一方面,银监系统并未禁止银行员工代售保险。这不仅让保险公司找到了可趁之机,也让银行找到了一个新的“商机”——收取高额代理费用。

据《人民日报》此前调查,银行收取代理费与险种缴费年限、银行网点规模挂钩:缴费时间越长,代理费越高;规模小、网点少的银行,代理费是国有大银行的六折甚至更低。比如,小银行代理20年期缴分红险,代理费20%左右;大银行则收取30%甚至更多。而那些被忽悠成存款附赠、到期自动划账“被续保”的意外险,代理费令人咋舌——某城商行意外险代理费最低30%,最高60%。

上述内部人士还告诉记者,“公司有时候也会私下里给银行的人一些好处,让他们多推销我们的保险。”在双重“糖衣炮弹”下,一些银行人士为险企大开方便之门。

针对目前存在的乱象,银保监会5月底公开发表了《关于防范银行保险渠道产品销售误导的风险提示》,提示保险消费者在购买银保产品时谨防混淆产品类型、夸大产品收益、隐瞒产品情况等三类销售误导行为。

同时,银保监会还从五个方面提醒注意防范销售误导风险,并给出相关建议:一是确认销售资质;二是了解产品信息。三是积极配合“双录”;四是认真对待回访;五是重视犹豫期权益。

(国际金融报见习记者 张思源)

[责任编辑:CX真]

- 厦门房贷市场刮起收紧风 不少银行上调首套房贷利率 (2018-07-10)

- 厦门房贷市场刮起收紧风 不少银行上调首套房贷利率 (2018-07-10)

- 银行理财委外大幅收缩 投资规模较去年初下降1.8万亿 (2018-07-10)

- 一年期假银行流水网购每份450元 店铺月销量达到万笔 (2018-07-10)

- 又现灰色产业链 一年期假银行流水每份450 (2018-07-10)

- 新规下银行理财生变:保本型产品骤减 (2018-07-09)

- 信贷或增加 银行压降房地产和平台贷款 (2018-07-06)

- 22家中小险企今年增资超300亿元 银行系险企胃口更大 (2018-07-06)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网